Кто такие маркет-мейкеры, маркет-тейкеры и почему важно понимать разницу между ними?

Краткая выдержка

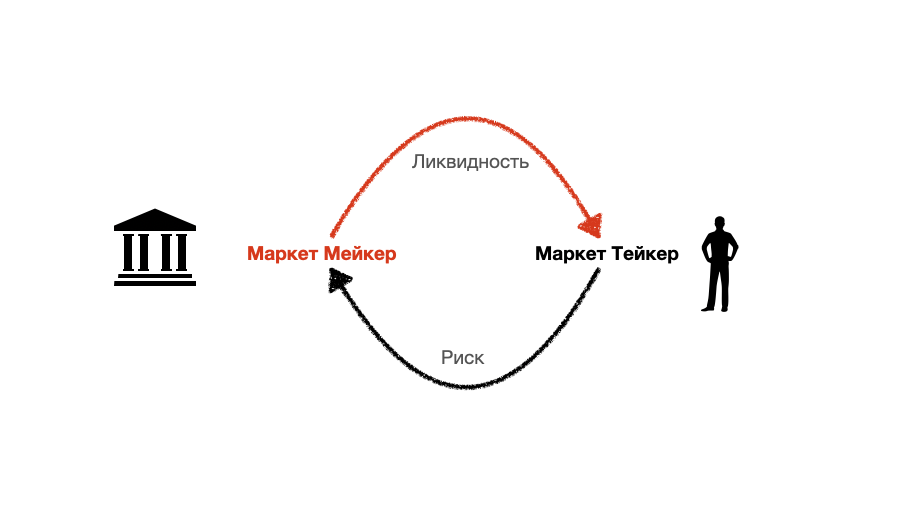

Рынки состоят из мейкеров и тейкеров, а также из продавцов и покупателей. Мейкеры ставят ордера на покупку или продажу, которые выполняются не сразу, а при достижении определенной цены, например, «продать BTC PERP FUTURES, когда цена опустится до 30 тысяч долларов». Их работа создает ликвидность, благодаря которой другие игроки могут мгновенно купить или продать BTC PERP FUTURES при достижении ожидаемой цены. Маркет тейкеры же это те, кто покупает или продают по текущей рыночной цене. То есть, тейкеры покупают или продают ордера, поставленные мейкерами.

Введение

Любая биржа криптовалют сопоставляет или матчит ордера продавцов и покупателей. Биржи являются площадкой, где продавцы встречаются с покупателями без необходимости рекламировать свои предложения, заключая сделки напрямую.

Давайте разберемся, чем же отличаются маркет мейкеры и маркет тейкеры.

Если вы трейдер, то вы либо мейкер, либо тейкер, причем в разные моменты, торгуя разные инструментых вы можете быть то одним, то другим. Мейкеры и тейкеры делают возможным в принципе существование биржи. Их наличие и количество определяет ее жизнеспособность.

Что такое ликвидность?

Мы уже упоминали ликвидность, когда давали определение мейкерам и тейкерам в начале. Давайте немного углубимся в этот термин и его значение. Термин ликвидность обычно применяется для определения способности какого-то актива быть быстро и просто проданным.

Например, золото это ликвидный актив, то есть его можно быстро и просто продать за наличные деньги. А вот золотой унитаз будет неликвидным активом, разве что продавать его унциями на вес. Есть мало людей, которые согласились бы купить такой унитаз, хоть он и прекрасно выполняет свою функцию.

Ликвидность рынка несколько отличается от примера с унитазом. Рынок ликвиден, если вы можете на нем просто и быстро покупать и продавать активы по справедливой цене. На ликвидном рынке есть достаточный спрос продавцов и покупателей.

Спрос и активность такова, что они часто они встречаются посередине: цена первого ордера на продажу (или ask цена) очень близка по значению к цене первого ордера на покупку (или bid цена). Разница между первым ордером на продажу и первым ордером на покупку называется спред. Если она минимальна, то говорят, что спред маленький или узкий.

Рынок без ликвидности будет иметь широкий спред, участников будет мало, цена актива не будет справедливой. На таком рынке сложно продать актив по справедливой цене, потому что на нем мало покупателей.

Теперь, когда мы больше поняли про ликвидность, давайте вернемся к мейкерам и тейкерам.

Маркет мейкеры и маркет тейкеры

Мы уже говорили, что все трейдеры являются или мейкерами или тейкерами.

Мейкеры

Ордербук - это место, где биржи расчитывают и отражают рыночную стоимость актива. Именно здесь собираются предложения о покупке и продаже активов клиентов биржи. Ордер выглядит так: купить 1 BTC по цене $30000. Этот ордер будет добавлен в ордербук и выполнится, когда цена достигнет $30000 долларов.

Это лимитный ордер, то есть такой, где вы указали свои намерения с условием выполнения, и поставили его в ордербук до наступления этих условий. Если вы поставили такой ордер, то вы маркет мейкер потому что вы "создали" рынок. Биржа - это как рынок, где люди размещают свой товар на полках. Биржа получает комиссию за размещение товара.

Часто крупные трейдеры и компании (HFT или высокочастотная торговля) выступают в роли маркет-мейкеров. Более скромные трейдеры также могут стать маркет мейкерами, размещая отдельные типы ордеров отложенные во времени.

Тейкеры

Помните, мейкеры разложили свои товары на полках, и ждут, что придут покупатели? Так, вот, покупатели в нашем случае - это маркет-тейкеры. А вместо баклажанов и огурцов, они покупают ликвидность, которую вы продаете через маркет мейкинг.

Создавая лимитные ордера с разными условиями вы создаете ликвидность, чтобы тейкеры могли прийти и просто и быстро купить или продать вашу ликвидность. И когда тейкер приходит, то он убирает часть этой ликвидности с рынка при помощи маркет ордера, который выполняется мгновенно, поскольку в нем есть инструкция выполнения по рыночной цене. Все ордера в ордербуке выполняются моментально.

Когда на Scalpex вы ставите маркет ордер - вы превращаетесь в маркет тейкера. Интересно, что и с лимитным ордером вы можете стать маркет тейкером. Суть в том, что тейкер - это тот, кто выполняет чей-то ордер.

Биржи зарабатывают на торговых комиссиях. Именно поэтому они не зависят от роста или падения стоимости активов. Комиссии пользователи платят за каждую сделку. То есть с каждой сделки небольшой процент идет в оплату бирже. На разных биржах разные комиссии. Кроме того, ваш профиль, история и другие данные могут влиять на размер комиссии, которую вы платите бирже.

Часто мейкеры платят меньшую комиссию, чем тейкеры, потому что они делают бирже ликвидность. Достаточная ликвидность на бирже помогает трейдерам принимать решение о торговле на ней. Биржа без ликвидности не может предоставить возможности для трейдеров. Они просто не смогут покупать/продавать по справедливой цене и делать на этом деньги. Тейкеры платят бОльшие комиссии, чем мейкеры, потому что они забирают ликвидность с рынка.

На разных биржах разные комиссии. На Scalpex размер базовый размер торговых комиссий для фьючерсных контрактов составляет 0% для маркет-мейкеров и 0.03% можно узнать на странице спецификации контракта https://scalpex.com/contract/BTCUSD-PERPETUAL-DIRECT

Итого

Давайте кратко повторим: мейкеры ставят ордера и ждут их выполнения, а тейкеры выполняют чужие ордера забирая их по рыночной цене. Важно понимать, что мейкеры поставляют ликвидность.

Если биржа использует модель маркет мейкер — маркет тейкер, то мейкеры очень важны для биржи. Мейкеры платят меньшие комиссии, чем тейкеры Тейкеры забирают ликвидность, чтобы быстро купить или продать. За это они платят более высокие комиссии.

Если у вас остались вопросы о мейкерах и тейкерах, мы будем рады на них ответить?

Customer support service by UserEcho